伍戈,华融证券首席经济学家,中国首席经济学家论坛理事,曾长期供职于中国人民银行货币政策部门,并在国际货币基金组织(华盛顿)担任经济学家。

核心观点:

10月制造业PMI超预期大涨,预计规模以上工业增速反弹。煤炭、钢铁价格快速上涨带动PPI同比攀升。蔬菜价格回落,但由于基数较低,CPI继续回升。从三大需求来看,限购限贷进一步抑制房地产投资,固定资产投资相对平稳。汽车消费依然火爆,“黄金周”餐饮零售收入较去年同期微降,消费增速整体平稳。尽管PMI进出口分项指标不理想,但低基数使得进出口有望小幅改善。房地产调控将抑制信贷扩张,新增信贷明显回落。

值得强调的是,前期中上游各典型行业似早已开始市场化自发去库存,加之行政性手段去产能以及总需求刺激,共同作用促成了本轮生产资料价格强劲反弹。尽管各界对于未来物价上行以及此轮经济反弹力度有更多期待,但短期向好的变化可在多大程度和多长时间抵御债务杠杆攀升、不良资产累积等负面因素,未来仍有待进一步研判。

10月宏观数据前瞻:

资料来源:Wind,华融证券

注:表中↑、-、↓分别表示本月预计将比上月实际有所增加、持平、减少。

1.工业增速预计稳步回升

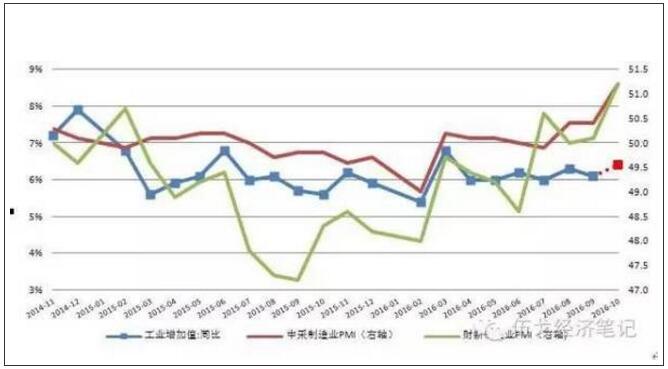

整体来看,10月中采与财新制造业PMI超预期大涨,中上游价格攀升与订单需求改善促进工业生产保持平稳态势。预测10月规模以上工业增加值同比增长6.4%,较9月回升0.3个百分点。具体地:

10月中采制造业PMI指数为51.2,创27个月来新高。其中,生产指数为53.3,比9月上升0.5,厂商生产活动更加活跃。新订单指数52.8,上升1.9,需求端有所改善。原材料购进价格指数62.6,大幅上升5.1,生产资料价格进一步抬升。10月财新制造业PMI亦为51.2,比上月回升1.1,连续四个月位于荣枯分界线以上。从分项上看,中采与财新制造业PMI数据保持较高一致性,预计本月制造业延续上月企稳回升势头。

图1:规模以上工业增速稳步回升

数据来源:WIND,华融证券整理

注:图中虚线、红色为预测值,下文类同。

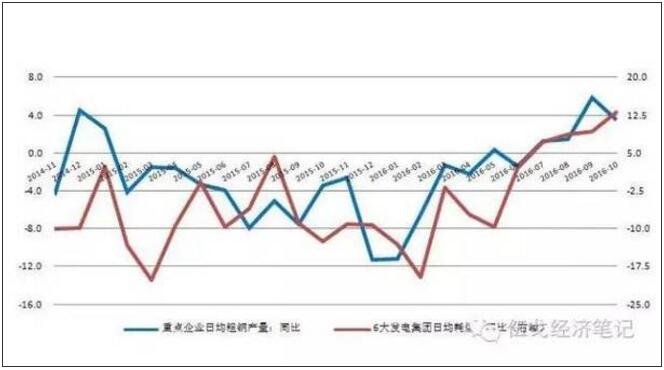

高频数据方面显示,经济回升态势仍在延续。10月6大发电集团日均耗煤54.71万吨,同比上涨13.16%,涨幅自6月以来持续扩大。日均粗钢产量174.29万吨,环比持平,同比上涨4.21%。汽车轮胎半钢胎开工率同比增长10.63%,较9月有所下滑,由于购置税减半政策年底结束,预计汽车生产未来会逐步回落。

图2:发电耗煤与粗钢产量持续走高

数据来源:WIND,华融证券整理

2.CPI持续升高,PPI大幅攀升

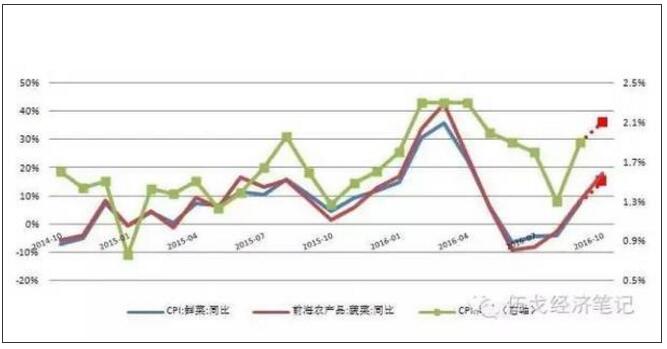

蔬菜涨幅依然明显,CPI持续走高:预计10月CPI同比上涨2.1%,比上月提升0.2个百分点。受季节因素影响,蔬菜价格环比小幅下降,但由于去年同期基数较低,10月蔬菜价格同比涨幅仍然明显,拉动CPI食品价格继续抬升。猪肉价格环比小幅回落,同比持平。非食品价格方面,房租水电价格涨幅有限,对CPI拉动效果不明显。其他非食品类价格也保持平稳。

图3:蔬菜价格同比继续上行

数据来源:WIND,华融证券整理

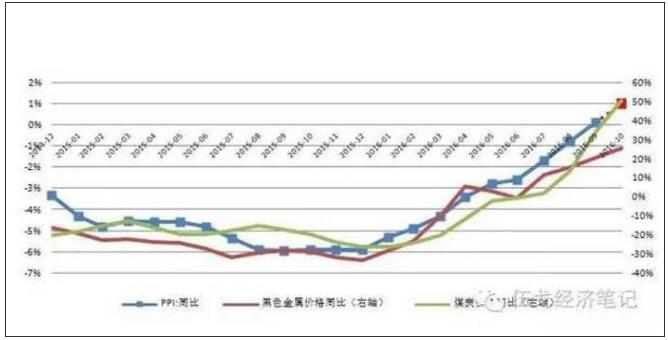

大宗商品价格高企,PPI大幅攀升:预计10月PPI同比1.0%,比上月跳涨0.9个百分点。10月国际大宗商品CRB现货价格指数同比上涨0.89%。从统计局公布的流通领域生产资料价格来看,本月PPI涨幅或将扩大。具体地,从环比来看,煤炭价格上涨9.31%,除了农产品价格外其余生产资料价格均上涨;从同比来看,煤炭价格同比涨幅高达50.6%,建筑行业持续的高景气度使得非金属建材和黑色金属继续保持20%左右的增幅。PMI主要原材料购进价格指数为62.6,比上月回升5.1个百分点,价格抬升趋势明显。

图4:生产材料价格持续大涨

数据来源:WIND,华融证券整理

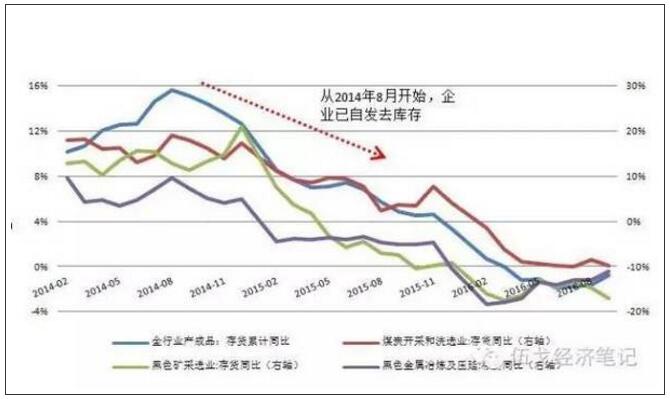

本轮价格大涨部分原因或可归结为库存去化。在供给端,除了政府部门行政手段去库存、去产能外,其实市场早有自发去库存行为。事实上,工业产成品库存累计同比增速的高点是2014年8月,自那以后,产成品库存累计增速一路下滑。黑色金属和煤炭行业的产成品库存同比增速在此期间均降至零以下,较长时间保持了低库存。在需求端,前期房地产火爆和基建发力也积极支持了本轮生产资料价格的强劲反弹。

图5:企业早已开始自发去库存

数据来源:WIND,华融证券整理

3.投资、消费相对平稳,进出口小幅回升

房地产承压,投资整体平稳:预计10月固定资产投资累计同比增速较上月微降0.1个百分点,增速8.1%。具体地,从制造业投资看,1-9月制造业利润总额同比增长13.5%,比前期下降0.6个百分点,利润增速有所回落。尽管9月企业中长期贷款超预期,但制造业投资并未有效改善,预计本月制造业投资仍难有明显改观。从房地产投资看,10月商品房成交面积同比增速降为负值,限购限贷政策将进一步抑制房地产投资。从基建投资看,今年前三季度财政赤字已接近1.5万亿,单从财政赤字的角度考虑,依靠财政发力的空间着实有限,但诸如专项金融债、PPP等准财政政策弹性空间仍然较大,预计基建投资仍能平稳托底。

图6:房地产投资承压

数据来源:WIND,华融证券整理

汽车消费依然火爆,消费整体良好:预计10月社会消费品零售总额增速保持平稳,同比增长10.6%。汽车销量保持高速增长,10月前三周乘用车零售、批发同比增长均为27%。十月黄金周餐饮零售收入同比增长10.7%,较去年同期小幅下降。非制造业PMI指数中,消费性服务业活动状况指数有所下降,且低于往年同期。

图7:汽车消费保持高速增长

数据来源:WIND,华融证券整理

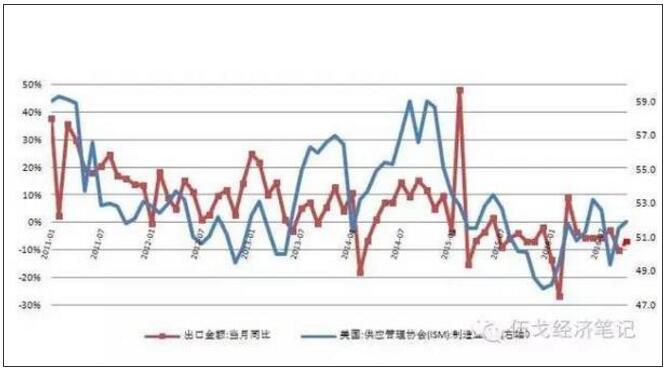

出口降幅收窄,进口小幅回升:预计10月出口同比降幅收窄至-7.0%。具体地,尽管10月PMI新出口订单指数较上月下降0.9个百分点,波罗的海干散货指数也从高点回落,但基于美国经济缓慢复苏(美国IMS制造业PMI为51.9,微升0.4)以及去年同期出口低基数的考虑,10月出口同比降幅或将收窄。预计10月进口同比1.0%。尽管10月制造业PMI进口指数为49.9,前值50.4,但基于低基数的考虑进口同比有望改善。预计总体贸易顺差将达到466亿美元左右。

图8:出口降幅收窄

数据来源:WIND,华融证券整理

4.信贷或将大幅下降,M2同比小幅回落

10月新增信贷环比值或将大幅回落,预计新增信贷6500亿元。房地产销售受到政策影响,居民房贷将明显下降。考虑到地方政府债务置换对银行信贷的挤出效应在减弱,9月地方债务置换缩减至2447亿元,较8月7134亿元明显回落。而今年剩余的地方债务置换额度已不足1万亿元,对4季度信贷的抑制作用将削弱。综上,预计10月新增信贷在三季度末冲量结束后将回落,但稍好于去年同期水平。

预计10月底M2同比增长11.4%,回落0.1个百分点。考虑到新增信贷的回落以及人民币贬值预期下外汇流出压力,预计10月M2同比增速或将小幅回落,M1同比增速回落至23%。

5.结论与展望

值得强调的是,前期中上游各典型行业似早已开始市场化地自发去库存,加之政府行政性手段去产能以及总需求刺激,共同作用促成了本轮生产资料价格的强劲反弹。

尽管目前各界对于未来物价上行以及此轮经济反弹力度有了更多期待,但当前短期向好的变化可在多大程度和多长时间抵御债务杠杆仍在攀升、不良资产仍在累积等负面因素,未来仍有待结合房价调控效果、去产能实际进程等问题进一步研判。(伍戈 华融证券首席经济学家 中国首席经济学家论坛理事)

|